Schweizer Banken gehen dazu über, Steuersündern die Konten zu kündigen. Exotische Finanzplätze und kleine Inseln spüren ebenfalls, dass sie ihr Gebaren ändern müssen.

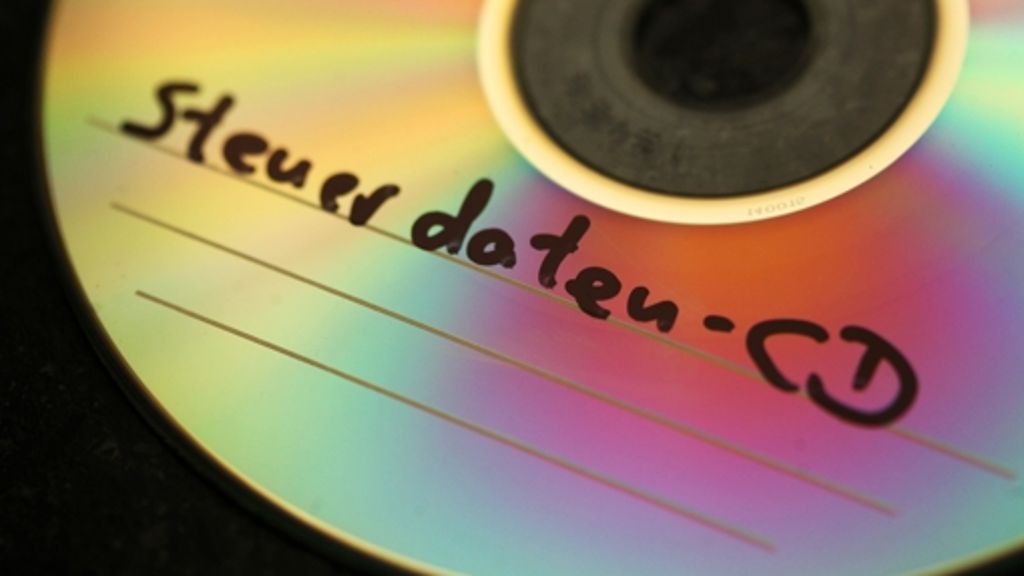

Stuttgart - Steueranwälte haben in diesen Wochen viel zu tun. Anders als zu vermuten liegt das nicht so sehr am Fall des FC-Bayern-Präsidenten Uli Hoeneß, der eine Selbstanzeige abgegeben hat und gegen den wegen Steuerbetrug ermittelt wird. Viele Mandanten, die Steuerberater und Anwälte aufsuchen, sind seit Längerem beunruhigt. Die Anzeichen mehren sich, dass immer mehr Steueroasen trockengelegt werden. Vor Kurzem gab Rheinland-Pfalz bekannt, dass es eine neue Steuer-CD gekauft hat, die nach Darstellung von Finanzminister Carsten Kühl (SPD) sehr ergiebig sein soll. Daraufhin fanden bundesweit mehr als 200 Hausdurchsuchungen statt. Häufig sind aber nicht Steuerfahnder und Staatsanwälte der Anlass dafür, dass sich wohlhabende Privatleute an die Kanzleien wenden. Es sind die Schweizer Banken, die von deutschen Kunden plötzlich Steuerbescheinigungen verlangen. Andernfalls drohen Geldhäuser in Zürich und Genf mit Rausschmiss.

Auch exotische Plätze geraten unter Druck

Der Druck auf Steuersünder wächst von allen Seiten. Dies ist von der Politik natürlich gewollt. „Die Steuerpflichtigen merken, dass der Kampf gegen Steuerhinterziehung in vielen Teilen der Welt geführt wird“, sagt die Rechtsanwältin und Steuerstrafrechtsexpertin Ulrike Grube von der Kanzlei Rödl & Partner in Nürnberg. Sie übersetzt für ihre Kunden das, was sich hinter den zahlreichen Initiativen und internationalen Abkommen verbirgt: „In Europa wird es bald kein Versteck mehr geben“, sagt Frau Grube. Wenn der Anschein nicht trügt, müssen auch die exotischen Finanzplätze und kleinen Inseln bald ihr Geschäftsgebaren ändern.

Große Unruhe bei Steuerhinterziehern entfacht vor allem die Schweiz. In Deutschland wird nach wie vor wenig beachtet, dass zumindest die Schweizer Großbanken ihre sogenannte Weißgeldstrategie umsetzen. Nachdem das deutsch-schweizerische Steuerabkommen gescheitert ist, verfolgen die schweizerischen Großbanken einen „Plan B“. Sie fordern von ausländischen Kunden Nachweise, dass sie in ihrem Heimatland ihren Steuerpflichten nachkommen. „Die Schweizer Großbanken machen mit ihrer Weißgeldstrategie Ernst“, sagt die Nürnberger Wirtschaftsjuristin. Wer diese Nachweise nicht vorlegt, muss damit rechnen, dass Konten und Depots in der Schweiz geschlossen werden. Dies scheint auf den ersten Blick keine wirklich harte Sanktion zu sein. Schließlich können Kriminelle ihr Kapital einfach nach Singapur oder auf die Bahamas transferieren. In der Praxis wird das aber häufig nicht mehr gelingen. „Bis zur Bestätigung können die Kunden in diesen Fällen ihre Guthaben nicht mehr in voller Höhe abheben“, berichtet Grube. Das Geld ist zumindest teilweise so lange eingefroren, bis die Steuerehrlichkeit nachgewiesen wird.

Schweizer Großbanken raten zur Selbstanzeige

Sicherlich verfolgen nicht alle Schweizer Banken eine harte Linie. Dass solche Fälle aber an der Tagesordnung sind, deutet auf Umwälzungen hin. Hinter der Haltung der großen Schweizer Institute steckt durchaus Eigeninteresse. Die eidgenössischen Geldhäuser haben im Steuerstreit mit den USA erleben müssen, dass sie schnell der Beihilfe zur Steuerhinterziehung bezichtigt werden. Auch deutsche Behörden gingen deswegen mehrfach gegen Schweizer Banken vor. Aus diesem Grund können Banken im Nachbarland nicht tatenlos dabei zusehen, wie unversteuertes Geld in Drittstaaten verlagert wird. Schweizer Großbanken raten daher zur Selbstanzeige. Auf Wunsch sollen die Institute sogar Listen mit Beratern zur Verfügung stellen.

Auf das Schweizer Bankgeheimnis können sich Steuerflüchtlinge nicht mehr verlassen. Mit Hilfe internationaler Organisationen sind die Regeln verschärft worden, die Staaten dazu zwingen, bei Ermittlungen im Zusammenhang mit Steuerdelikten Amtshilfe zu leisten. Auch die Schweiz zeigt sich kooperativ. „Es gibt Anzeichen dafür, dass die Schweiz immer enger mit deutschen Behörden zusammenarbeiten wird“, sagt Ulrike Grube. Ähnlich sieht das auch Finanzminister Wolfgang Schäuble (CDU): „Wenn wir im Einzelfall Grund zu einer Anfrage bei der Schweiz haben, bekommen wir auch Auskünfte“, meint er.

Die USA haben den Stein ins Rollen gebracht

Vorangetrieben wird der gegenseitige Informationsaustausch von der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD). Selbst Steuerparadiese wie die Schweiz, Liechtenstein und Monaco haben sich seit einiger Zeit verpflichtet, den Steuerbehörden Auskunft zu erteilen, wenn diese einen Anfangsverdacht haben. Künftig werden sogar Sammelauskünfte möglich sein. Danach kann Deutschland die Herausgabe einer Vielzahl von Namen verlangen, wenn deutsche Ermittler auf bestimmte Verhaltensmuster zur Steuerflucht stoßen. Erfahrungen mit den Gruppenanfragen gibt es noch nicht. Die Behörden versprechen sich davon aber viel.

Engmaschiger wird das Netz auch innerhalb der Europäischen Union. Der Anstoß dafür kam von außen. Die USA haben den Stein ins Rollen gebracht, als sie im Jahr 2010 ein Gesetz über den automatischen Informationsaustausch (Foreign Account Tax Compliance Act – FATCA) verabschiedeten. Amerika setzte seine Macht als weltweit führender Finanzplatz ein, um Steueroasen wie die Schweiz zu zwingen, den US-Steuerbehörden die Kapitaleinkünfte von Amerikanern mit Konten in der Schweiz zu melden. Ähnliche Abkommen setzten die USA auch mit anderen Ländern um.

Luxemburg und Österreich machen bisher nicht mit

Dies nimmt sich Europa zum Vorbild. „Ich hoffe, dass der automatische Informationsaustausch sehr bald in Europa und darüber hinaus Standard sein wird“, sagt Finanzminister Schäuble. Eine gewisse Offenlegung gibt es schon in vielen EU-Ländern, aber noch nicht in allen. Seit Mitte des vergangenen Jahrzehnts gilt in der Europäischen Union die Zinssteuerrichtlinie. Danach meldet beispielsweise ein spanisches Finanzamt den hiesigen Behörden, wenn ein Deutscher Spareinkünfte in dem iberischen Land erzielt. Luxemburg und Österreich machen dabei bislang nicht mit. Diese beiden Länder führen bei Spareinlagen lediglich Abgeltungsteuern von 35 Prozent ab und überweisen das Geld anonym. Deutschland flossen im vergangenen Jahr aus Österreich 42 Millionen Euro und aus Luxemburg 61 Millionen Euro zu. Das ist angesichts vermuteter Milliardenguthaben in den Nachbarländern nicht viel.

Die geringen Zahlungen lassen vermuten, dass unehrliche Bürger die EU-Steuerrichtlinie umgehen, indem sie in Luxemburg und Österreich beispielsweise bestimmte Fonds und Aktien kaufen, die nicht unter die EU-Richtlinie fallen. Brüssel unternimmt deshalb einen neuen Versuch, die Meldepflicht auf alle Kapitalerträge auszuweiten. Außerdem sollen Schlupflöcher in der EU gestopft werden. Luxemburg kündigte bereits an, von 2015 an Zinseinkünfte von EU-Bürgern zu melden. Österreich zögert noch. Der sozialdemokratische Bundeskanzler Werner Faymann (SPÖ) gibt sich zwar gesprächsbereit, doch die konservative Finanzministerin Maria Fekter (ÖVP) will am Bankgeheimnis festhalten. Angesichts des internationalen Drucks wird Österreich früher oder später nachgeben müssen. Es ist nur eine Frage der Zeit, bis die Steuerbehörden alle Kapitalerträge auf EU-Konten kennen. Zuvor muss die deutsche Finanzverwaltung aber ihren Rückstand in der Informationstechnologie aufholen. Nur dann können die vielen Informationen verarbeitet werden.

Der SPD-Kandidat betrachtet die Abgeltungssteuer als Fehler

Einig ist sich Berlin mit Brüssel, dass der automatische Informationsaustausch auch auf die Schweiz und Liechtenstein ausgedehnt werden soll. Bis jetzt sperren sich Bern und Vaduz noch, doch die Regierungen wissen, dass sie sich bewegen müssen. Damit könnte innerhalb weniger Jahre Wirklichkeit werden, worüber in Europa seit den sechziger Jahren diskutiert wird: die lückenlose Kontrolle der Kapitalerträge im In- und Ausland. Welche Folgen dies haben könnte, hat Finanzminister Schäuble jüngst im Bundestag angedeutet. Wenn deutsche Finanzbehörden über alle Kapitaleinkünfte Bescheid wissen, solle in aller Ruhe noch einmal über die Abgeltungsteuer von 26 Prozent diskutiert werden, regt Schäuble an. Die Pauschalsteuer, mit der in Deutschland Kapitalerträge zu einem niedrigen Tarif besteuert werden, wurde 2009 vom damaligen Finanzminister Peer Steinbrück (SPD) auch deshalb eingeführt, damit Vermögen nicht ins Ausland fließt. Wenn der Fiskus die Auslandskonten kennt, kann sich Schäuble vorstellen, Kapitaleinkünfte höher zu versteuern. Kanzlerkandidat Steinbrück sieht die Abgeltungsteuer ohnehin als Fehler an.

Es ist kein Zufall, dass Steuerkriminalität in den Fokus rückt. In Zeiten, in denen viele Industrieländer unter hohen Schulden ächzen, sind die Staaten auf Einnahmen angewiesen. Dies erklärt auch den Sinneswandel der 20 größten Industrie- und Schwellenländer (G 20). Auf ihrem Treffen in der vergangenen Woche in Washington vereinbarte die G 20, die automatische Konteninformation solle künftig weltweiter Standard werden. Die Erfahrung der vergangenen Jahre lehrt, dass die G 20 im Kampf gegen Steuerflucht durchaus erfolgreich ist. Weil die Industrie- und Schwellenländer 2009 unkooperative Steueroasen auf schwarze Listen setzten, mussten die Gescholtenen umdenken. Heute erteilen selbst die Cook-Inseln und Gibraltar bei Verdacht auf Steuerhinterziehung Auskunft. Bis zu globalen Kontrollen ist es zwar ein weiter Weg, doch dahin geht die Entwicklung. Anwältin Grube empfiehlt: „Ich sage in Beratungsgesprächen ganz klar: Die Selbstanzeige ist der Königsweg.“